วันก่อนผมมีโอกาสทำการบ้านหุ้น AJ ก็เลยได้เห็นความน่าสนใจในคาแรคเตอร์ของหุ้นตัวนี้ จึงไพล่ไปให้นึกถึงหุ้นในอุตสาหกรรมเดียวกันที่เหลือคือ PTL กับ TFI

ผมคิดว่าหุ้นฟิล์มนี้น่ะ น่าจะเข้าพวก "หุ้นวัฏจักร"นะ แถมยังได้ข่าวว่าเหล่ากูรูต่างให้เบาะแสว่าปีหน้า (2017 หรือ 2560) น่ะจะเป็นปีของ commodity ด้วย

ตามที่ผมอ่านมา(สารภาพว่าผมไม่เคยมีประสบการณ์เกี่ยวกับหุ้นประเภทนี้แบบจริงจังมาก่อน) เขาบอกว่าหุ้นหุ้นวัฏจักรน่ะ "เมื่อถึงรอบของมันช้างยังบินได้เลย" คือกำไรเป็นเด้งๆแน่นอน แถมเด้งเดียวน่ะมันจ้อยมาก แค่ตีนเขาเท่านั้น

พอรู้ว่ามันจะให้ผลตอบแทนแบบช้างบินได้แบบนี้ นับว่าคุ้มค่าต่อการเสียเวลาค้นคว้าหาความรู้มากเลยนะ

แต่ออกตัวก่อนนะว่าผมจะให้ข้อมูล(เท่าที่รู้)เท่านั้น ไม่ขอตัดสินฟันธง เพราะจินตนาการในส่วนของการเดาอนาคตของผมห่วยมาก

เอาล่ะ....แล้วเราจะมีวิธีการเล่นหุ้นแบบนี้ยังไงล่ะ?

ความอินดี้ของหุ้นวัฏจักร

เริ่มต้นที่ "นิสัยเฉพาะ" ของหุ้นก่อนนะ บอกเลยว่าพวกเขา "อินดี้" มาก เพราะว่ามันอ่อนไหวไปตามเศรษฐกิจหรือราคาสินค้าโภคภัณฑ์ ตัวอย่างของบริษัทเหล่านี้คือ ผู้ผลิตรถยนต์ ผู้ผลิตเหล็ก หุ้นธุรกิจกระดาษ บริษัทเคมีภัณฑ์ ฯลฯ

ปีเตอร์ ลินช์ บอกไว้ว่า "ซื้อหุ้นวัฏจักรหลังแสดงกำไรมาหลายปีและซื้อตอนค่า P/E ทำจุดต่ำสุด เป็นวิธีการที่พิสูจน์แล้วว่าทำให้เงินคุณหายวับไปครึ่งหนึ่งได้เลยในชั่วระยะเวลาสั้นๆ"

ดังนั้นถ้าเราอยากทำกำไรจากหุ้นให้มากๆก็ต้องเริ่มต้นจากช่วงที่มันอยู่ในภาวะที่ตกต่ำมากๆ

ซึ่ง

ในจุดต่ำสุด ธุรกิจ จะอยู่ในลักษณะดังนี้

1.กำไรลดลง

2.ลดหรืองดจ่ายปันผล

3.ค่าP/Eสูงมากๆ

4.ข่าวต่างๆมักเป็นข่าวร้าย

ส่วน

จุดสูงสุด ของมันจะมีเหตุการณ์ดังนี้

1. ผลกำไรกำลังเพิ่มขึ้น

2. เงินปันผลกำลังปรับขึ้น

3. ค่า P/E ต่ำ

4. ข่าวต่างๆมักเป็นข่าวดี

ปล ที่มา จากหนังสือ "เทรดแบบเซียนหุ้น ให้ได้กำไรขั้นเทพ" ของพี่มาร์คของผมครับ

แกยังบอกต่อไปอีกว่า ประเด็นสำคัญในการวิเคราะห์รอบวัฏจักรต่อไปของหุ้นประเภทนี้ ว่าจะเกิดช้าหรือเร็วกว่าปกติ

สินค้าคงคลัง กับ อุปสงค์และอุปทาน (Demand และ Supply) เป็นตัวแปรสำคัญมากที่สุด เรียกว่าถ้ามี demand มากมาย แต่สินค้าไม่มีขายก็ไร้ประโยชน์ ดังนั้นต้องจับตาสินค้าคงคลังให้ดี ซึ่งคนในวงการที่คร่ำหวอดจะมองอะไรๆในตลาดนั้นๆออก ถ้าเขาเห็นแล้วว่าความต้องการซื้อฟื้นตัว พวกเขาต้องมีการเตรียมสต็อกของกันมโหฬารแน่นอน แต่ก็อย่ายึดเป็นสรณะกับส่วนนี้มากไป เพราะอะไรๆก็ไม่แน่นอน ดูตัวอย่างอุตสาหกรรมเหล็กสิ SSI น่ะ พวกนี้ผมแนะนำให้ดูกราฟเป็นหลักก่อน ข่าวดีแต่กราฟเน่าก็อย่าเพิ่ไปยุ่ง หลุดแนวรับใหญ่ หนีทันที เพราะมันจะลงแรงมาก แรงจนคุณต้องหมดตัวกันเลยทีเดีย ฉะนั้นอย่าเถียงตลาด

แถมวิธีตรวจสอบหุ้นวัฏจักรของปีเตอร์ ลินช์ จากหนังสือ "เหนือกว่าวอลสตรีท"

1. จับตาดูสินค้าคงคลัง และหาความสัมพัทธ์ระหว่างอุปสงค์และอุปทานอย่างไกล้ชิด ดูคู่แข่งหน้าใหม่ที่เข้ามาในตลาด

2. จับตาดูการลดลงของอัตราส่วน PE จำไว้ว่าจุดสูงสุดของธุรกิจคือค่า PE ต่ำสุด

3. ถ้าคุณรู้ความผันผวนของวัฏจักร คุณจะได้เปรียบในการหารอบ

VIDEO

สรุปนะ

เล่นหุ้นวัฏจักร ดู 3 ตัว

กลับมาที่กลุ่มตัวเอกของเรา, ถ้าใครอยู่ในตลาดอย่างน้อยสัก 5 ปี ก็น่าจะเคยเห็นเหตุการณ์ "ช้างบิน" ของหุ้น PTL, AJ มาแล้ว

เหตุการณ์นั้นเริ่มขึ้นตอนเดือน 6 ปี 2553 ครับ ดูภาพกันก่อนเลย เส้นขาวแนวตั้งคือจุดชี้เดือน/ปีเดียวกันนะ จะได้เป็นจุดสังเกตุตรงกัน

จะเห็นว่า มีแค่ PTL กับ AJ ที่วิ่งในแนวทางเดียวกัน คือเป็นขั้นๆตอนๆ ดูเป็นกิจจะลักษณะ ส่วน TFI นั้น ออกแนวไปทางคาดเดาไม่ได้

ทีนี้เรามาดูเหตุผลที่หุ้นฟิล์มในช่วงนั้นวิ่งโหดกัน

จากการค้นกลับ อ้างจาก

เพจมีความสุขกับหุ้นปันผล by หมีส้ม คือ....

ในช่วงปี 2553-2554 ที่ฟิล์มขาดตลาดชั่วคราวทำให้กำไรดีดตัวมหาศาล เพราะเป็นช่วงที่ฟิล์ม BoPET เกิดการขาดตลาด ทำให้ราคาของฟิล์มชนิดนี้มีราคาสูงขึ้นจนกำไรสูงขึ้นไปหลายเท่าตัว ราคาหุ้น PTL ก็เลยขยับขึ้นจาก 6 บาทไปสุงถึง 42 บาท เนื่องจากเป็นผู้ผลิตส่วนน้อยที่เหลืออยู่ในตลาด ก็เลยฟันกำไรมหาศาล

เท่านี้ เราก็พอจะรู้แล้วว่าในตอนนั้น มันเป็น "เหตุการณ์พิเศษ" ที่ร้อยปีเกิดครั้งเดียว/หรืออาจจะไม่เกิดเลยก็ได้

แต่กระนั้น ถ้ามองอีกมุมก็จะรู้ว่า กำไรของหุ้นประเภทนี้ขึ้นอยู่กับ "

Demand กับ Supply "

หาก Demand มากมาย แต่ Supply น้อยมาก ก็จะกำไรมหาศาล

แต่ถ้า Demand น้อย แต่ Supply กลับล้นตลาด ก็จะขาดทุนบักโกรก เป็นหุ้นเน่าไปเลย

ในกรณีของหุ้น PTL กับ AJ เป็นเรื่องของส่วนต่างราคาผลิตภัณฑ์ที่เป็นปัจจัยชั่วคราว หลังจากที่ผลิตภัณฑ์ขาดตลาดชั่วคราว ผู้ผลิตต่างก็เร่งผลิตวัตถุดิบออกมาจนกระทั่งพอเพียง ทำให้ราคาผลิตภัณฑ์กลับมาเท่าราคาเดิม และอาจจะลดต่ำกว่าราคาเดิมด้วย หากผู้ผลิตต่างแย่งกันผลิตจนเกิดอุปทานของสินค้าล้นตลาด (Excess supply) ซึ่งจะส่งผลต่อกำไรของกิจการด้วย เราจึงได้เห็นว่าต่อมาราคากับลงมาอยู่ที่จุดเริ่มต้นภายในเวลาไม่นาน

นับว่าเคสของ PTL กับ AJ ในช่วงนั้นเป็นตัวอย่างที่อธิบายการขึ้นลงของราคาหุ้นวัฏจักรได้ดีที่สุด เห็นภาพชัดเจนมากๆ

พอรู้ว่าอดีตมันมีที่มาแบบนี้แล้ว ... ก็มาดูปัจจุบันกัน

AJ : บริษัท เอ.เจ.พลาสท์ จำกัด (มหาชน)

เริ่มที่ตัวนี้ก่อนเลยนะ เพราะทำการบ้านเอาไว้แล้ว

ลักษณะธุรกิจ : ผลิตและจำหน่ายแผ่นฟิล์ม ได้แก่ แผ่นฟิล์ม BOPP BOPET BOPA (Nylon) CPP และ METALLIZED ซึ่งใช้แปรรูปเป็นบรรจุภัณฑ์ชนิดอ่อน เช่น ซองบรรจุอาหาร สิ่งของ เป็นต้น รวมทั้งใช้เคลือบกระดาษ ผิวไม้เฟอร์นิเจอร์ ฉนวนป้องกันความร้อนภายในอาคาร

หุ้นน้อย 399.44 ล้าน เจ้าของนามสกุลเดียวกันถือรวมๆ 52.76% รายย่อยถือ 44.88%

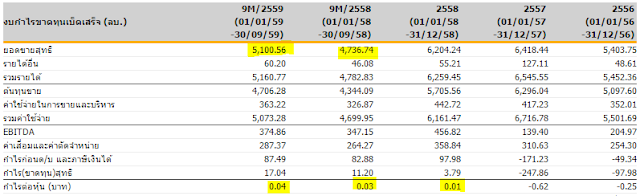

ทางด้านงบ ก็ยังไม่มีการฟื้นตัวชัดเจนเลย กำไรกระจิ๊ดเดียว (แต่ว่าก่อนหน้านั้นขาดทุนนะ)

เหตุผล คำอธิบายประกอบงบการลงินล่ะ เขาว่าไง

ปริมาณขายเพิ่มขึ้นตามความต้องการของลูกค้า คือ มี Demand เพิ่มขึ้น ยอดขายก็เพิ่มตาม

นอกจากนั้นบริษัทก็ได้ซื้อเครื่องจักรเพิ่ม โดยให้เหตุผลว่า ตอนนี้ผลิตภัณฑ์ฟิล์มเป็นที่ต้องการของตลาด แถมเติบโตสูงอย่างต่อเนื่องด้วยนะ บริษัทจึงซื้อเพื่อรองรับการเติบโตในอนาคต

สินค้าคงเหลือก็เพิ่มขึ้นด้วย

มาดูกราฟกันบ้าง ก็จะเห็นว่าตลาดให้พรีเมี่ยมกับการฟื้นตัวครั้งนี้มาก ทั้งที่กำไรต่อหุ้นแค่ 0.04 เอง

ภาพรวมในรอบ 5 ปี

มาดูกราฟราคาเทียบกับ P/E กันบ้าง

เว้นไว้ในฐานที่เข้าใจนะ เอาไปคิดต่อเอง

PTL : บริษัท โพลีเพล็กซ์ (ประเทศไทย) จำกัด (มหาชน)

ลักษณะธุรกิจ : ผลิตและส่งออกพลาสติกฟิล์มใช้สำหรับบรรจุภัณฑ์(Packaging) อุตสาหกรรม(Industrial) และอุปกรณ์ไฟฟ้า (Electrical)

หุ้นมากกว่า AJ คือมี 900 ล้าน เจ้าของอันเป็นบริษัทแม่ถือ 53.13% รายย่อยถือ 48.95%

ในส่วนของงบก็ลุ่มๆดอนๆนะ กำไรปีขาดทุนปี เอาแน่เอานอนไม่ได้ 9 เดือนแรกก็พลิกกลับมากำไร แต่ยอดขายก็ลดลง

คำอธิบายเหตุผลที่กำไรล่ะ ก็ไม่มีอะไรที่เป็นนัยยะ ยอดขายลดเพราะต้นทุนวัตถุดิบลด (หมายความว่าไม่มีอำนาจต่่่่่่่่่่่่่่่่่่อลูกค้าเลย)

ตัวนี้มาแปลก สินค้าคงเหลือลดลงกว่า 9 เดือนของปีก่อน

มาดูในส่วนของควมเห็นตลาดกันบ้าง ในช่วง 1 ปีนี้ จะพบว่าตลาดให้พรีเมี่ยมกับหุ้นตัวนี้มาก ราคาวิ่งเป็นขาขึ้นอย่างมีระเบียบสวยงาม ทั้งๆที่ งบอะไรก็ไม่เป็นนัยยะเลย

ในส่วนของรอบ 5 ปีล่ะ ก็ถือว่าฟื้นตัวขึ้นมาได้สวยเลยนะ บางทีอาจจะดูดีกว่า AJ ซะด้วยซ้ำ เทียบกันดูก็ได้

เมื่อเทียบกันแล้ว เราก็ได้เห็นจุดที่น่าสังเกตุอีกอย่างคือ ทั้งคู่เป็นเหมือน "คู่แฝด" กันเลย จะขึ้นก็ขึ้นพร้อมกัน จะลงก็ทำตัวเป็นเหมือนเงาตามตัวกันเลยทีเดียว

แล้ว P/E ล่ะ เป็นไง

TFI: บริษัท ไทยฟิล์มอินดัสตรี่ จำกัด (มหาชน)

ลักษณะธุรกิจ : ผลิตฟิลม์ประเภทบรรจุภัณฑ์ และการพิมพ์ ได้แก่ BOPP Film, Polyester Film, CPP Film และ Metallized Film เพื่อจำหน่ายภายในประเทศและส่งออกต่างประเทศ

หุ้นมากกว่าใครเพื่อน คือมีถึง 2,047.50 ล้าน แต่เจ้าของที่เป็นตระกูลมหากิจศิริถือรวมกัน 72.65% บริษัท เลควูด แลนด์ จำกัด อีก 11.22% เหลือให้รายย่อยถือ 15.39% เท่านั้นเอง

งบล่ะ... โอ้โห ดูไม่จืด 9 เดือนที่ผ่านมา ขาดทุน ยอดขายลดลง

ในส่วนของคำอธิบายงบล่ะ ก็ได้ความว่ายอดขายลดลง เพราะกลไก(น่าจะหมายถึง demand ลดลง) แถมการแข่งขันทางราคาสูง

สินค้าคงเหลือเพิ่มขึ้นนิดหน่อย

ในส่วนของกราฟระยะ 1 ปี ก็ sideway ยังไม่เห็นทางขึ้นเหมือน 2 ตัวแรก แสดงว่าเป็นตัวตาม

ในรอบ 5 ปีล่ะ เดี๋ยวจะเทียบกับ 2 ตัวแรกด้วยเลย

ชัดเลยว่า TFI laggard มากๆ

แต่....อย่าให้ความสนใจมันมากกับเรื่องนี้นะ ผมขอบอกไว้ก่อน ว่าหุ้นที่อ่อนแอน่ะ มันก็จะออดๆแอดๆของมันอยู่อย่างนั้นแหละ ถ้าคุณไม่มีข้อมูลที่แท้จริงอยู่ในมือว่ามันจะดีขึ้นแน่ๆ ก็อย่าไปยุ่งกับมัน ผมเคยโดนมาแล้ว แต่ก่อนนะงานมโนนี่เป็นแนวทางของผมเลย เรียกว่าอ่านตลาดขาดน่ะ ซื้อดัก ลงมาเยอะแล้วถูกมาก อัดเต็มข้อ ผลคือ ตลาดไม่ให้ราคา มันก็จะอ่อนแอจมอยู่ในก้นเป็นชาติ จนกระทั่งเราอึดอัด ขายออกเพราะเจอเขย่าดอกสุดท้าย พอคัทลอสปุ๊ป มันวิ่งทันที เป็นประสบการณ์ที่เจ็บปวดมาก

ก่อนจะจบ ก็คงไม่สรุป แค่ให้เป็นข้อมูลเฉยๆ ไม่ขอฟันธงใดๆทั้งสิ้น เพราะผมก็ไม่สามารถจริงๆ เอาไปทำการบ้านต่อกันเองนะ คิดและตัดสินใจเอง อย่าเชื่อใครอื่นแม้แต่ตัวผม

พระพุทธเจ้าเคยตรัสไว้ว่า "

อานนท์... ปฏิบัติให้มาก ทำให้มากแล้วจะสิ้นสงสัย "

ความสงสัยจะไม่มีวันสิ้นไปได้ ด้วยการคิด ด้วยทฤษฎี ด้วยการคาดคะเน หรือด้วยการถกเถียงกัน หรือจะอยู่เฉยๆไม่ปฏิบัติอะไรเลย -ความสงสัยก็หายไปไม่ได้อีกเหมือนกัน ความโง่จะหายสิ้นไปได้ก็ด้วยการพัฒนาทางจิต ซึ่งจะเกิดได้ก็ด้วยการปฏิบัติที่ต่อเนื่องและถูกต้องเท่านั้น